En su reciente reporte del Articulo IV, el FMI recomienda a las autoridades peruana tomar medidas de urgencia para reducir la informalidad y realizar una reforma integral del sistema de pensiones. Los recientes retiros de las AFPs aprobados por el Congreso han agravado los problemas del sistema de pensiones privado (AFPs). El sistema público de pensiones (ONP) también se encuentra en situación crítica ya que el bajo nivel de las aportaciones no cubre las pensiones de sus jubilados y, por lo tanto, el gobierno se ve obligado a cubrir la diferencia con cargo al presupuesto público. El bajo nivel de las aportaciones se debe el elevado nivel de informalidad laboral en el pais. Por tanto cualquier reforma previsional debe asociarse a una reducción de la informalidad.

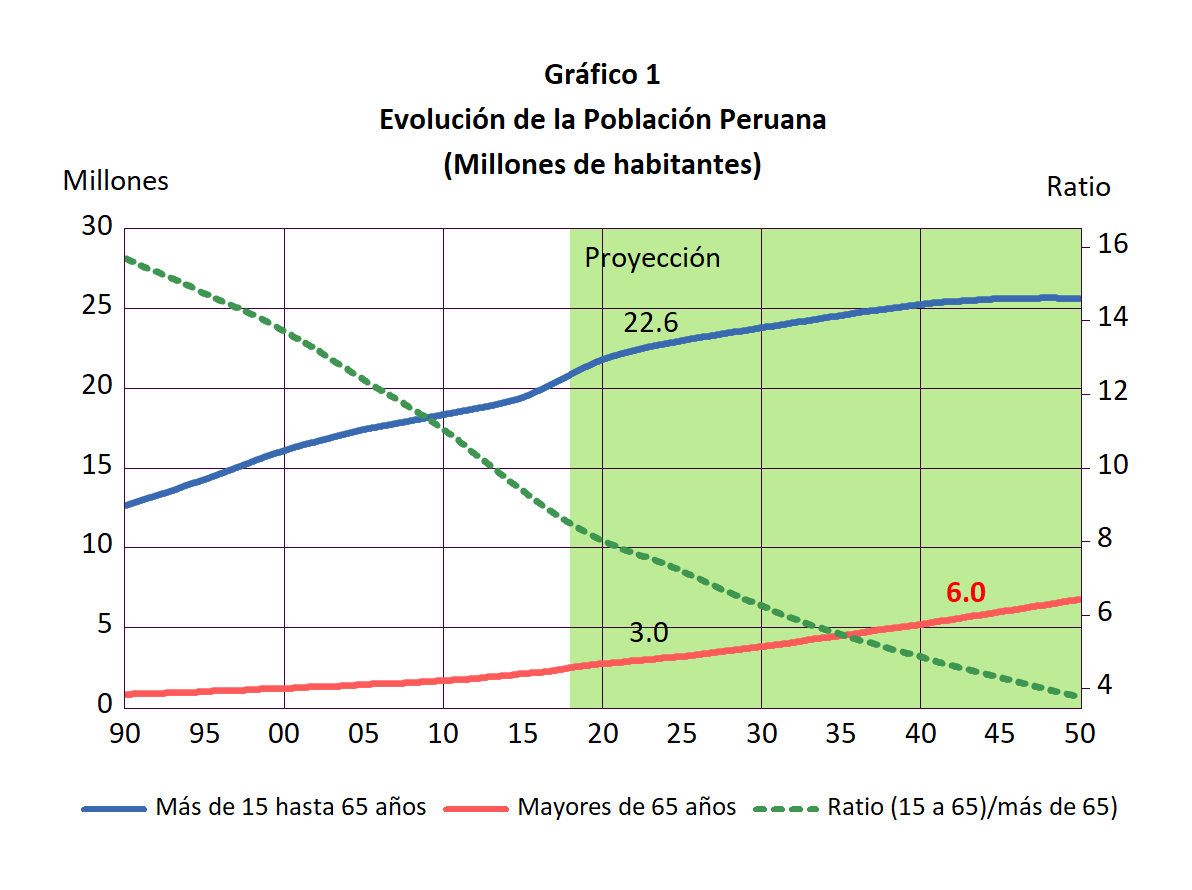

En el Gráfico 1 se presentan las proyecciones del INEI de la población peruana para el periodo 2020–2050 para dos grandes grupos: (i) población de mayores de 15 hasta 65 años que corresponde a la población en edad de trabajar; y (ii) la población de mayores de 65 años que corresponde a los habitantes con derecho a jubilación. Adicionalmente en el Gráfico 1 se presenta la evolución del ratio entre estos dos grupos. Observamos que la población peruana activa (15 a 65 años) actualmente es de 22.6 millones y tenderá a estabilizarse alrededor de los 26 millones en 2050, mientras que la población pasiva (mayores de 65) actualmente es de 3.0 millones y se estabilizará alrededor de los 7 millones en 2050. Estos números se traducen en una relación de dependencia de 4. Es decir, por cada 4 potenciales aportantes al sistema de pensiones habrá un potencial pensionista.

En la actualidad de los 22.6 millones de potenciales aportantes, según datos de la planilla electrónica, solo 6.1 millones contribuyen a la ONP o una AFP. La razón principal de esta situación es la informalidad laboral. Si no se disminuye la informalidad o no se logra que tanto formales como informales contribuyan a las pensiones, el problema del sistema previsional se agravará debido a que cada año habrá una proporción mayor de jubilados con derecho a una pensión. El problema será aún más álgido si se amplía la cobertura del programa no contributivo Pensión 65. Si se mantiene la tendencia de los niveles de informalidad, el número de aportantes no aumentaría mucho y en el 2050 sería similar al número de pensionistas, lo cual haría inviable el actual sistema de pensiones.

Para hacer frente a esta crítica situación, sucesivos gobiernos han presentado diferentes propuestas para una reforma del sistema previsional. Durante el gobierno de PPK se creó la Comisión de Protección Social (CPS) que presentó su informe final “Propuestas de Reformas en Sistema de Pensiones, Financiamiento en la Salud y Seguro de Desempleo”. La CPS propuso un sistema conformado por tres componentes, con activa participación del Estado. Esta propuesta fue rechazada y durante la administración de Vizcarra, la comisión de Carmen Omonte presentó un proyecto sustitutorio en la que se proponía que el Estado maneje los fondos de pensiones mediante la creación de un nuevo organismo público que significaba el certificado de defunción de las AFPs.

El actual gobierno ha creado una comisión encargada de una nueva propuesta a ser entregada en las próximas semanas. Al mismo tiempo la Comisión de Trabajo del Congreso, presidida por la congresista Sigrid Bazán, también viene elaborando una propuesta alternativa que recoge algunos puntos de la comisión Omonte, incluyendo la creación de un nuevo organismo público que se encargue del manejo de todos los fondos de pensiones.

Todas las propuestas contemplan la creación de una pensión mínima. Sin embargo difieren en cómo financiarla. Las propuestas van desde un esquema no contributivo similar a Pensión 65, donde el financiamiento vendría directamente de la caja fiscal, hasta un sistema mixto basado a una responsabilidad tripartita de trabajadores, empleadores y el Estado.

En nuestra opinión, los principales objetivos de un sistema de pensiones deberían ser: (i) la mitigación de la pobreza de los jubilados, (ii) la reducción de las alteraciones bruscas de los patrones de consumo (maximizando la tasa de remplazo, es decir que la pensión sea lo más próxima al último salario), y (iii) la protección social (salud, bienestar). Para lograr estos objetivos una reforma integral del sistema previsional del Perú debe ampliar la cobertura de los aportantes, lo que implica reducir la informalidad laboral, así como la implantación de una pensión mínima universal.

La experiencia mundial nos enseña que la mejor manera de lograr estos objetivos es un sistema previsional basado en múltiples pilares o capas de cobertura de esquemas contributivos que incluyan elementos de solidaridad que permitan lograr una protección efectiva de la vejez de una manera fiscalmente responsable. La tendencia internacional es establecer un esquema de pilares, en el que haya uno básico universal y otros complementarios adecuados al nivel de ingresos de las personas.

El sistema de pensiones de múltiples pilares que se propone se compone de una combinación de tres pilares: a) un sistema contributivo o “primer pilar” (con un componente de solidaridad) que proporcione un nivel mínimo de protección universal; b) un “segundo pilar” obligatorio que sea esencialmente una cuenta de ahorro individual similar al sistema de AFPs actual; y c) acuerdos voluntarios de “tercer pilar” orientados a la población de mayores ingresos y que pueden adoptar muchas formas (individual, patrocinada por el empresario, prestación definida, contribución definida), pero que son esencialmente flexibles y discrecionales.

El primer pilar debe incluir contribuciones de todos los peruanos menores a 65 años, sobre la base de todo tipo de ingresos, no solo de sus remuneraciones. La contribución sería el 8% de los ingresos u 8% del salario mínimo (el que sea mayor). De esta manera se lograría incorporar gran parte de la informalidad laboral al sistema previsional. La contribución obligatoria a este pilar tendría un tope a ser fijado en términos de un determinado número de UITs.

Cada contribuyente tendría una cuenta individual en el Banco de la Nación en la que se depositarían sus aportes mensuales equivalentes a 8% del salario mínimo. Para los contribuyentes con ingresos mayores al salario mínimo el excedente de contribución se convertiría en un aporte solidario a ser distribuido igualitariamente entre todos los aportantes. La recaudación de las contribuciones estaría a cargo de la SUNAT a un costo no mayor al 1% de lo recaudado. La administración de este pilar seria asignada a la ONP.

Simulaciones de este pilar demuestran que si las cuentas individuales de este esquema reciben una tasa de interés garantizada igual a la inflación más tres puntos permitiría otorgar una pensión mínima universal equivalente a un salario mínimo y permitiría eliminar progresivamente el actual esquema Pensión 65. El segundo pilar funcionaría con un esquema similar al sistema de AFP con las contribuciones que excedan el tope de contribución del primer pilar. Se harían reajustes al sistema de comisiones que podrían contemplar el traspaso de la recaudación que hacen actualmente las AFP a la SUNAT así como universalizar el cobro de comisiones al manejo del saldo y no al flujo. Así mismo se reajustarían los procesos de inversiones para reducir la complejidad de la gestión de los portafolios de inversión de las AFPs. Nuestras autoridades tienen la palabra.