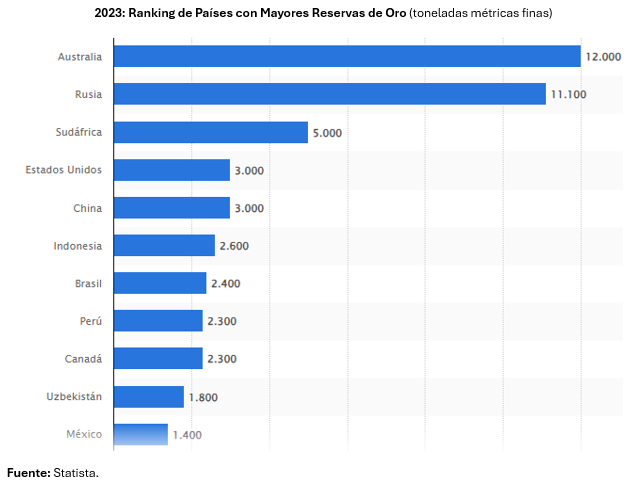

El oro del Perú no fue sólo un imán paradigmático de la conquista española simbolizado en el Cuarto del Rescate lleno de oro y plata pagado por Atahualpa a Francisco Pizarro a cambio de su liberación. Hoy lo sigue siendo, no tanto por ser el Perú el octavo país con mayores reservas probadas y probables de oro a nivel mundial, con 2,300 toneladas (que están estancadas por falta de proyectos nuevos), sino por ser un país rehén de sus inmensas reservas no probadas ni mensuradas como probables, que son fuente de una producción y exportación ilegal desmesurada, amén de su secuela de impactos nefastos en el ambiente y la salud de la población.

En 2023 oficialmente el Perú produjo sólo 96.9 toneladas de oro, por un valor de mercado de US$ 6,062 millones; pero, curiosamente sus exportaciones casi duplicaron ese volumen, superando las 174 toneladas y generando ingresos por US$ 10,896 millones. Lo que significa US$ 4,834 millones lavados a través de la minería ilegal del oro en un solo año; monto que incluso supera los US$ 3,400 millones que se estima genera el narcotráfico. La minería ilegal del oro peruano es pues un fenómeno paradigmático que trasciende fronteras.[1]

[1] Suiza, Estados Unidos y Canadá son los importadores dominantes del oro peruano, aunque India y Emiratos Árabes Unidos vienen aumentando su demanda e importan oro de proveedores investigados por autoridades peruanas, con serios antecedentes en minería ilegal de oro. Detrás pulula una gama de personajes de largo historial en la minería ilegal, el lavado de activos, la financiación de campañas políticas, la infiltración del Congreso y la captura de organismos fiscalizadores estatales. Véase al respecto, https://ojo-publico.com/5062/india-y-emiratos-arabes-unidos-nuevos-destinos-del-oro-sucio-peruano.

Más allá de eventuales incursiones policiales de destrucción episódica de maquinarias utilizadas por la minería ilegal, es tiempo ya de afrontar inteligentemente esta problemática, aplicando una estrategia integral efectiva para derrotar este flagelo y convertir al Perú en potencia mundial aurífera con el desarrollo de una cadena de valor sostenible y sustentable de extracción, acopio, refinación y generación de valor agregado a partir del oro.

Esta estrategia debería constar de 5 ejes: (1) Impulsar la demanda interna de oro a través de compras estatales de oro a precios de mercado y el impulso de la joyería[2]; (2) establecer condiciones de explotación sostenible a los abastecedores del oro a ser adquirido por el Estado; 3) crear un centro de acopio, refinación y certificación de oro; (4) elevar las tenencias de oro al 30% de las reservas internacionales del Banco Central de Reserva; (5) implementar un sistema de emisión de Certificados de Oro Asignados[3] que fortalezca la confianza en la estabilidad monetaria del Perú, diversifique las reservas internacionales y ofrezca una opción de inversión segura y líquida tanto para inversores nacionales como internacionales.

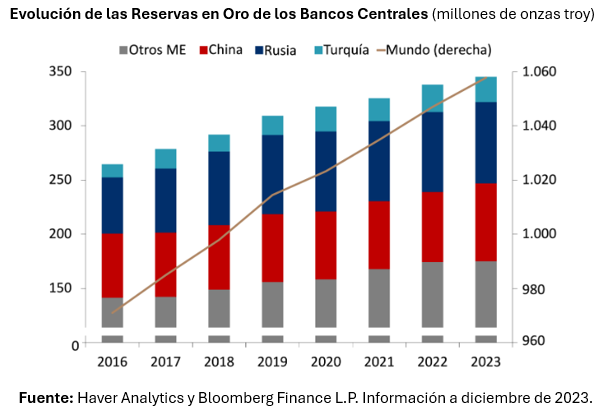

Mientras países como China, Rusia y Turquía aumentan sus reservas internacionales con tenencias de oro, aquí no más del 4% de las reservas administradas por el Banco Central de Reserva del Perú están constituidas por oro, cuando el promedio mundial es 20%. Ello a pesar de que el oro ha sido históricamente un activo de refugio seguro, especialmente en tiempos de incertidumbre económica y financiera internacional como el actual. Definitivamente, al aumentar la proporción de oro en sus reservas, los bancos centrales pueden fortalecer la percepción de solidez y estabilidad monetaria.[4]

[2] El sector de joyas significa alrededor de 50% del consumo total anual de oro a escala mundial.

[3] Los Certificados Asignados (Allocated Gold Certificates) representan la propiedad directa de una cantidad específica de oro físico almacenado en una bóveda. El oro asignado está completamente segregado y es propiedad exclusiva del titular del certificado. Estos certificados suelen ser muy líquidos y además seguros, porque el oro existe físicamente y está claramente asignado al inversor.

[4] Barry Eichengreen en su libro «Golden Fetters: The Gold Standard and the Great Depression, 1919-1939» ilustra bien en cómo el oro ha jugado un papel central en la estabilidad monetaria a lo largo de la historia.

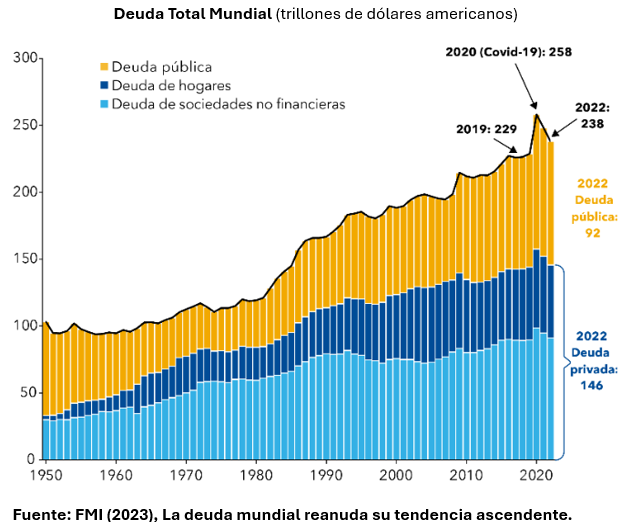

Tanto la deuda pública mundial como la privada ya venían aumentando desde antes de la pandemia, impulsadas principalmente por Estados Unidos y China. En un mundo que viene acumulando un monto total de deuda cercano a los 300 trillones (americanos) de dólares, equivalentes al trabajo gratis de toda la población mundial durante 3 años y medio, resulta un mandato imperativo diversificar las reservas del banco central reduciendo su exposición a divisas de países con altos niveles de endeudamiento y balances inflados, para reducir el riesgo asociado a la inestabilidad de esas economías.[5]

Reducir la acumulación de activos especulativos, que a menudo son resultado de políticas monetarias expansivas (como las llevadas a cabo por la Reserva Federal de Estados Unidos y el Banco Central Europeo), podría ayudar a los bancos centrales a regresar a una política monetaria más convencional, centrada en la estabilidad a largo plazo más que en la reacción a crisis a corto plazo.

El mundo vive en un entorno monetario cada vez más incierto. El patrón dólar conlleva una elevada inflación de los precios de los bienes y de los activos financieros, motivada por déficits fiscales crónicos en Estados Unidos retroalimentados por un endeudamiento excesivo que tiende a aumentar inercialmente por efecto de las altas tasas de interés referenciales que los bancos centrales se ven en la obligación de aplicar para contener la inflación. Sin embargo, sus esfuerzos tienden a ser estériles debido a que sus objetivos de estabilidad de precios y de estabilidad financiera entran en conflicto. Los mercados de capitales dependen excesivamente de la liquidez de los bancos centrales, lo que los vuelve vulnerables a un desempeño independiente de la política monetaria.

Cualquier empeño de los bancos centrales de reducir la inflación puede provocar una recesión, por lo que en la práctica su independencia está socavada. Las economías emergentes suelen ser las más afectadas por esta enfermedad monetario-financiera motivada por el virus de un dólar sin respaldo, por cuanto son economías más vulnerables, en las que las fases de declive del ciclo económico son más empinadas, con efectos sociales catastróficos.

Por ello, es preciso repensar la política monetaria y su interacción con los mercados financieros, siendo esencial que los bancos centrales disminuyan su acumulación de activos especulativos en sus balances y aumenten la posición de oro como activo de respaldo dentro de la composición de sus reservas internacionales, vis a vis una reducción de su posición en divisas de países altamente endeudados que han generado un crecimiento descomunal de sus balances monetarios a lo largo de décadas.

Discutamos la política del oro en el Perú; o más bien, la falta de ella, con ideas y medidas disruptivas como la organización de un Centro de Acopio, Refinación y Certificación de Oro y el desarrollo de un sistema de emisión de Certificados de Oro Asignados que cumpla con los objetivos estratégicos de un Banco Central de Reserva del Perú renovado. Aterricemos a un plan de trabajo integral que convierta esta iniciativa en un proyecto estratégico que catapulte al Perú como líder aurífero, monetario, ambiental y joyero.

[5] Kenneth Rogoff y Carmen Reinhart en su libro «This Time Is Different: Eight Centuries of Financial Folly» brindan una extensa evidencia histórica sobre las crisis financieras que resultan de altos niveles de endeudamiento y sus efectos en las políticas monetarias. Si bien la carga de la deuda mundial (% deuda/PBI) disminuyó en 2022 por segundo año consecutivo, sigue por encima del nivel anterior a la pandemia: 238% del PBI mundial, 9 puntos porcentuales por encima del nivel de 2019 (IMF: 2023 Global Debt Monitor).