El 14 de julio de 2021, durante el gobierno de Francisco Sagasti, el Poder Ejecutivo promulgó la Ley de Desarrollo Urbano Sostenible (Ley 31313) que según la exposición de motivos, buscaría promover la generación de vivienda de interés social para la población de escasos recursos, el desarrollo de ciudades ordenadas y la adecuada gestión del suelo urbano. Sin embargo, esta ley crea nuevas cargas tributarias que van en contra del objetivo buscado.

La ley dispone la articulación de los planes de desarrollo urbano con el sistema de inversión pública a través de la programación multianual de inversiones para lo cual incluye nuevos instrumentos de financiamiento (tributos y fidecomisos) para gobiernos locales, a fin de promover la ejecución de proyectos de infraestructura urbana.

Los artículos del 54° al 61° de la Ley 31313 establecen los nuevos instrumentos de financiamiento y regulan las obligaciones que los dueños de terrenos van a tener que asumir. En particular el artículo 56° dispone “La participación en el incremento del valor del suelo correspondiente será determinada por las Municipalidades Provinciales, quienes establecen, por ordenanza, el porcentaje de participación que se imputará al incremento de valor comercial generado, la cual no será menor al treinta por ciento (30%) ni mayor al cincuenta por ciento (50%) del incremento del valor comercial por metro cuadrado…”. Estas alícuotas se reducen a un mínimo de 10% y un máximo de 20% en el caso de viviendas de interés social.

Diversos especialistas en derecho tributario han opinado sobre la anticonstitucionalidad y carácter confiscatorio del nuevo tributo que introduce la Ley 31313. La discrecionalidad de las municipalidades para establecer el incremento del valor comercial es una puerta abierta a la corrupción. La congresista Norma Yarrow ha presentado un proyecto de ley para modificarla. Entre otras disposiciones contempla la eliminación del nuevo tributo. La ley aún no ha sido reglamentada en lo que respecta al nuevo tributo y por lo tanto no se encuentra vigente.

En esta entrega analizamos el impacto económico que tendría la introducción de este nuevo tributo sobre el sector inmobiliario y el PBI total. Nuestro punto de partida es que no se puede promover una actividad económica introduciendo nuevos impuestos. La Ley 31313 peca de irracionalidad económica al asumir que una elevación de los precios de los inmuebles (consecuencia de la introducción del nuevo tributo) va a incentivar la actividad inmobiliaria especialmente de la vivienda de interés social. Es la misma irracionalidad económica que el estado cometió cuando aumentó el precio de la electricidad para financiar el gaseoducto de Camisea y el paralizado gaseoducto del Sur.

El nuevo tributo que se propone es una versión actualizada del impuesto a la plusvalía que existió en el Perú desde 1947 (Ley 10804), hasta su eliminación en 1968 (Ley 16900) siendo reemplazado por el impuesto adicional de Alcabala de 6%. Durante el gobierno de Fujimori, en 1993, se aprobó el Dec. Leg. 776, Ley de Tributación Municipal, cuyo objetivo fue la simplificación de la administración de tributos de los gobiernos locales. Esta ley fijó la base imponible de la Alcabala al valor del auto avalúo en lugar del valor de la transacción y redujo la base imponible, estableciendo un tramo inafecto equivalente a 25 UIT. Actualmente la tasa de Alcabala es de 3% del valor de la transacción a cargo del comprador.

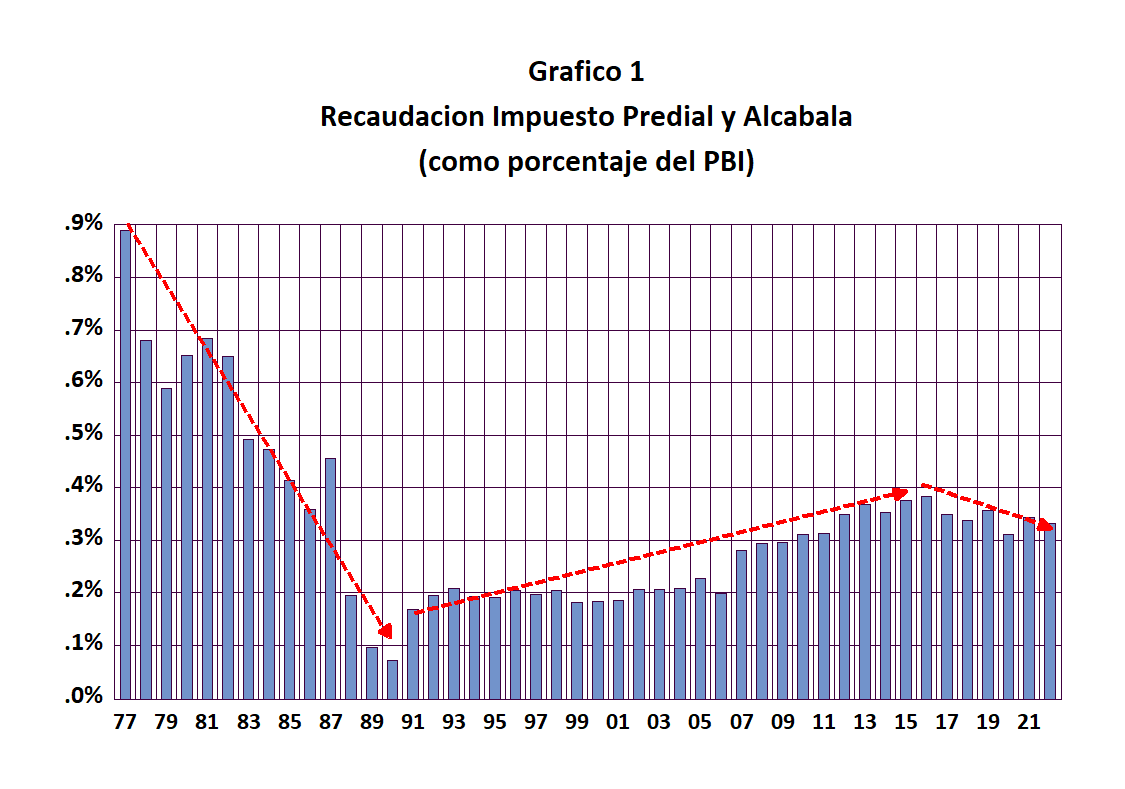

Además de la Alcabala, los gobiernos locales recaudan el Impuesto Predial, cuya base imponible es el valor catastral del terreno y los sujetos obligados a su pago son los dueños de los predios. La alícuota del impuesto predial es aproximadamente 1% del valor catastral (auto avalúo) con diferentes tramos de afectación. En el Gráfico 1 se presenta la evolución de la recaudación de los tributos de Alcabala y Predial como porcentaje del PBI para el periodo 1977 – 2022. Los datos han sido obtenidos de diferentes compendios estadísticos del INEI y del SIAF del MEF.

Observamos que hasta el año 1976, antes del traslado de la administración del impuesto predial y alcabala del gobierno central a los gobiernos locales, la recaudación de estos impuestos bordeaba el 1% del PBI y significaban la principal fuente de ingresos de los municipios. La proliferación de predios informales y la falta de catastros adecuados para compensar los efectos de la hiperinflación de los 80s por parte de la mayoría de los gobiernos locales llevó a reducir su recaudación como porcentaje del PBI a menos del 0.1% en el periodo 1989 – 1991. A partir de 1993, se observa una lenta recuperación de la recaudación de estos impuestos limitada por la falta de adecuados catastros y la reducción de alícuotas y bases imponibles de estos impuestos. Esta tendencia creciente se ha interrumpido a partir del 2016 como consecuencia del estancamiento de la economía, la proliferación de la informalidad y el poco avance de los catastros en la mayoría de los gobiernos locales. Para compensar la caída de ingresos de los gobiernos locales se les asigno dos puntos porcentuales del IGV que recauda la Sunat.

¿Se eliminó realmente en 1968 el impuesto a la plusvalía? Inicialmente fue reemplazado por una sobretasa al impuesto de Alcabala que grava el valor de la transacción, pero no el aumento de valor del predio. Sin embargo a partir de la reforma tributaria de 1992, la SUNAT incorporó al Impuesto a la Renta el impuesto de segunda categoría que grava las ganancias de capital incluyendo la venta de inmuebles. Las ganancias de capital que se generan en la compraventa de inmuebles son equivalentes al impuesto a la plusvalía. Podemos concluir que la recaudación de la plusvalía pasó de los gobiernos locales a la SUNAT y la introducción del nuevo tributo sería una doble imposición sobre el incremento del valor de los predios.

¿Cuál sería el impacto del nuevo tributo? Simulaciones del impacto del nuevo tributo, bajo diferentes escenarios, apuntan a un incremento de los precios reales de los predios (descontada la inflación) de entre 3 a 5% como consecuencia, no solo del nuevo tributo, sino de su efecto cascada sobre el impuesto a las ganancias de capital, predial y alcabala. Este aumento real de los precios de los inmuebles generaría una contracción de la actividad inmobiliaria cuya magnitud va a depender de la “elasticidad” de la actividad inmobiliaria al aumento real de precios.

Utilizando datos de las cuentas nacionales del INEI para el sector inmobiliario para el periodo 2007 – 2022, hemos estimado la elasticidad al precio de los inmuebles de -0.95, es decir que un incremento real de precios del 10% se traduciría en una reducción de 9.5% de la actividad del sector inmobiliario.

Por lo tanto para un incremento de 3 a 5% de los precios por efecto del nuevo tributo se esperaría una contracción del PBI del sector inmobiliario entre 2.85 y 4.75%. A esta caída del PBI del sector inmobiliario habría que añadirle el impacto indirecto sobre el resto de la economía especialmente en el sector construcción. Dado que el PBI del sector inmobiliario representa el 3.6% de la economía, se esperaría una caída del PBI global de alrededor de 0.2 a 0.3% con el consecuente impacto en la generación de empleo.

En lugar de crear un nuevo tributo, nuestras autoridades deberían concentrarse en mejorar la administración de los impuestos predial y alcabala mediante la mejora del registro catastral en todo el país. La incorporación al registro catastral de las millones de viviendas informales que actualmente no figuran en los registros y una mejora del sistema de auto avalúo para que paulatinamente se acerque al valor de mercado de los inmuebles, juntamente con una reducción de la morosidad y eliminación de las frecuentes amnistías tributarias. Se estima que estas acciones generarían una recaudación adicional para los gobiernos locales de alrededor de 1% del PBI, sin los efectos negativos que traerá la aplicación de la Ley 31313. Para que cualquier mejora en sus ingresos tenga efectos positivos habrá que dotar a los gobiernos locales de las capacidades para la buene ejecución de sus gastos.