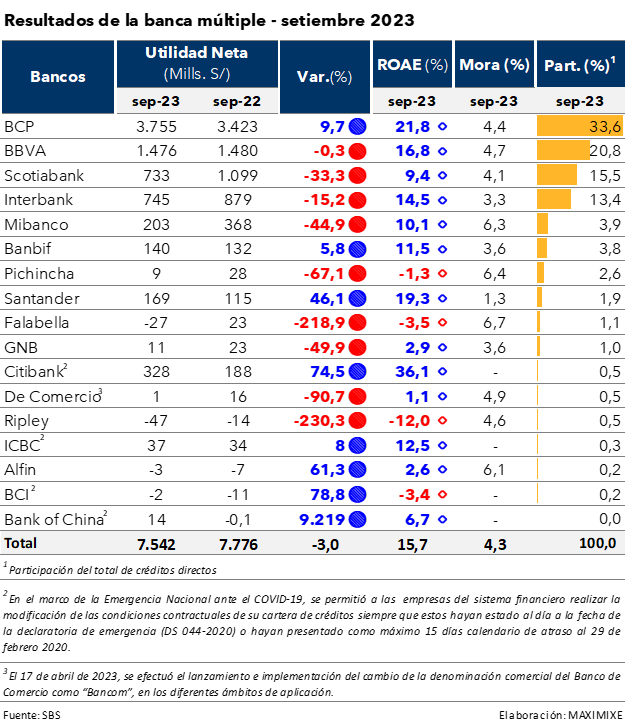

Setiembre de 2023 ha marcado un retroceso en los resultados financieros de la banca múltiple peruana, con utilidades que alcanzaron los S/ 7,5 mil millones, revelando una disminución del 3,0% en comparación con el mismo período del año anterior, cuando se registraron S/ 7,8 mil millones en ganancias.

El principal impulsor de esta caída de utilidades ha sido la disminución del 5,7% en los préstamos de tarjetas de crédito, que representan el 57% de los créditos directos del segmento bancario.

Los bancos reportaron una menor colocación de créditos, totalizando S/ 353 mil millones, en comparación con los S/ 361,9 mil millones registrados en setiembre del año previo, marcando una disminución del 2,4%. En esta coyuntura, el Banco de Crédito del Perú (BCP) lidera con una concentración del 33,6% del total de créditos, seguido por BBVA con el 20,8% y Scotiabank con el 15,5%.

Además de la reducción en los préstamos, la disminución de las utilidades también se atribuye a dos factores fundamentales: (i) el crecimiento del gasto financiero, que experimentó un aumento del 57,2% debido a mayores costos de fondeo y (ii) tasas de interés de depósitos a plazo. En contraste, los ingresos financieros y los ingresos por servicios financieros en este segmento aumentaron un 25,6% y un 6,2%, respectivamente.

Este panorama plantea desafíos para la banca múltiple en un entorno económico en constante cambio y resalta la importancia de adaptarse a las condiciones actuales del mercado financiero para mantener un rendimiento sólido.