Los ingresos tributarios del Gobierno Central en términos reales (descontando la inflación) en setiembre 2023 fueron 18.7% menores al mismo mes del 2022, según divulgó la SUNAT la semana pasada. Este es el séptimo mes consecutivo en que cae la recaudación en comparación con el año anterior. En lo que va del año, los ingresos tributarios registran una caída del 14.3%, en términos reales, respecto al 2022 y todo indica que esta tendencia negativa continuará en los próximos meses. En esta entrega analizamos el impacto que estas substanciales caídas de la recaudación tendrán sobre la economía.

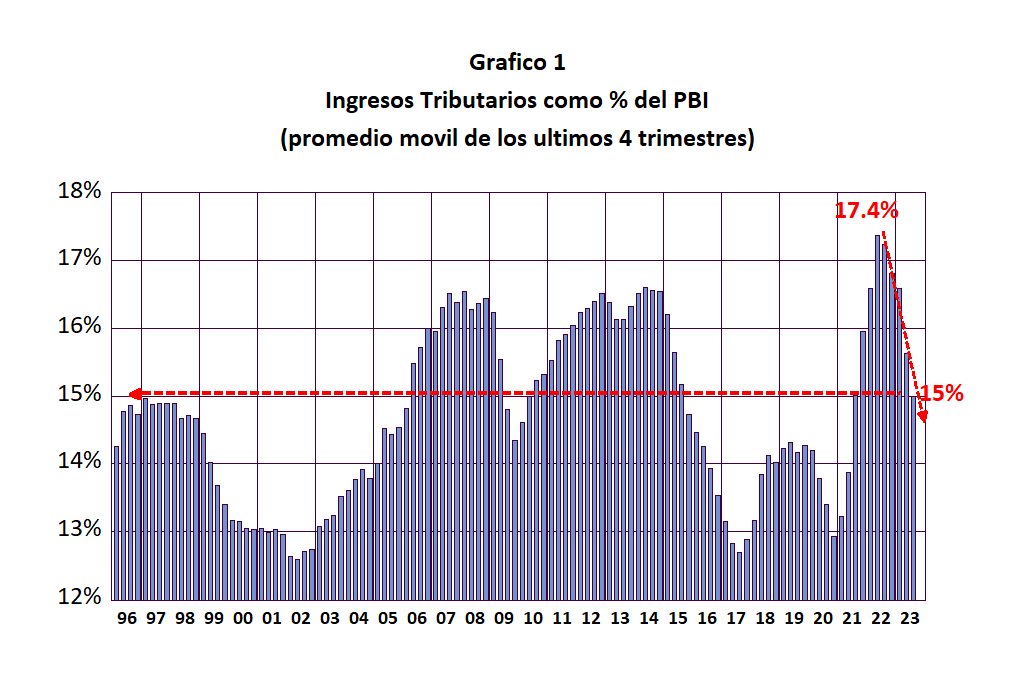

En el Gráfico 1 se presenta la evolución trimestral de la Presión Tributaria (ingresos tributarios como porcentaje del PBI) para el período I-T 1996 – III-T 2023. Como es usual en nuestros análisis, la presión tributaria la medimos como el promedio móvil de los 4 últimos trimestres, para evitar las estacionalidades. Observamos que a partir de mediados del 2022 se ha iniciado una caída sostenida de la presión tributaria de 17.4% a 15% en el tercer trimestre de este año. El nivel actual de la presión tributaria, si descontamos el periodo de la pandemia, nos remonta a los niveles registrados en 1997, es decir 26 años de retroceso. Esta situación revela el fracaso de la política tributaria del gobierno y la ineficiencia de la SUNAT.

Las caídas que se observan en la recaudación se dan en todos las categorías de impuestos. La alta volatilidad de la presión tributaria revela que la “flotabilidad” del sistema tributario (“buoyancy” en inglés), definida como la elasticidad de los ingresos tributarios, que representa su variación frente a cambios en el PBI, es elevada. Se sabe, por experiencias de muchos países a lo largo del tiempo, que los ingresos tributarios crecen a tasas mayores que el crecimiento del PBI y viceversa. En el Perú este fenómeno lo hemos observado a lo largo de las últimas dos décadas y, más recientemente, con el crecimiento exagerado de la recaudación en el periodo postpandemia y ahora, con una caída que supera la disminución del PBI. En periodos de expansión de la economía los contribuyentes son más propensos a pagar sus impuestos. Cuando las cosas se ponen difíciles, los contribuyentes dan mayor prioridad a gastos más urgentes y demoran sus pagos de impuestos y son más propensos a evadirlos.

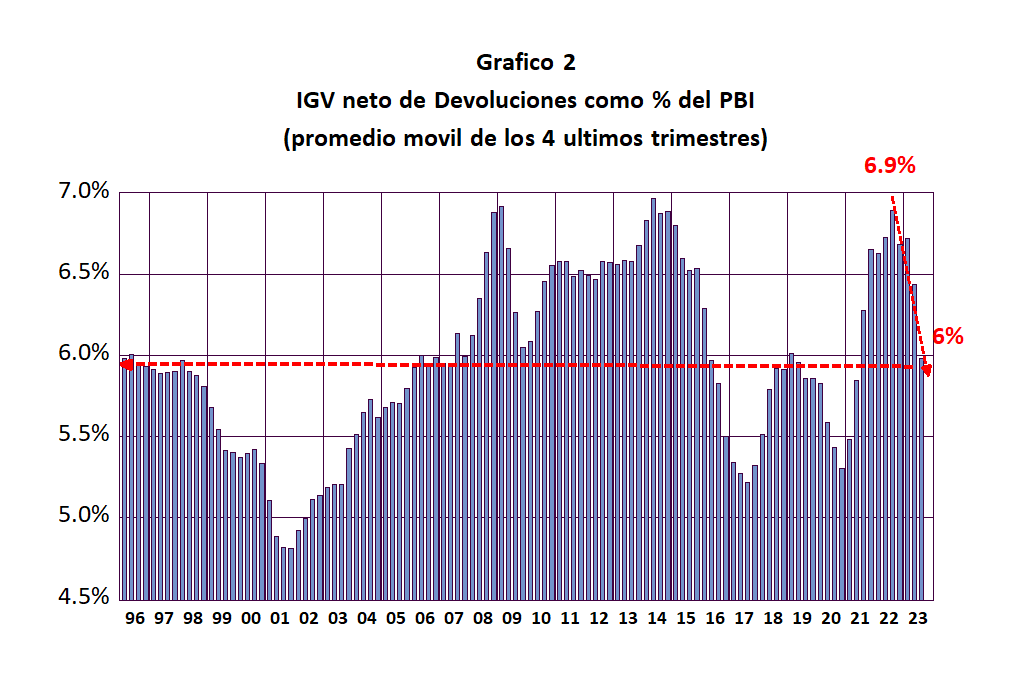

El IGV, que es el impuesto más importante de nuestra economía, no se escapa de este comportamiento. En el Gráfico 2 se presenta la evolución trimestral del IGV, neto de las devoluciones, como porcentaje del PBI. Al igual que la presión tributaria, se presenta el promedio móvil de los últimos 4 trimestres. Observamos que este indicador ha caído de 6.9% a mediados del 2022 a menos de 6% en el tercer trimestre de este año y todo apunta que esta tendencia continúe el resto del 2023.

Como este indicador mide la recaudación como porcentaje del PBI, sus valores no deberían oscilar tanto ya que el IGV, siendo un impuesto al valor agregado, debería subir (bajar) en la misma proporción que el aumento (disminución) del PBI. La gran volatilidad se explica por el uso excesivo de exenciones a diferentes bienes y servicios como ha sido el caso en los últimos meses. De nada sirven el uso de la “factura electrónica” y otros sofisticados mecanismos que utiliza la SUNAT, si la reducción de la base tributaria es forzada por el poder ejecutivo o el Congreso a través de subsidios o exenciones.

¿Cuál será el impacto de la significativa caída de la recaudación? El impacto inmediato será un considerable aumento del déficit económico del gobierno. El presupuesto del 2023 fue elaborado con proyecciones de ingreso muy optimistas, basadas en los inflados resultados del 2022. De mantenerse el ritmo de gastos del gobierno, el déficit fiscal debe seguirá aumentando.

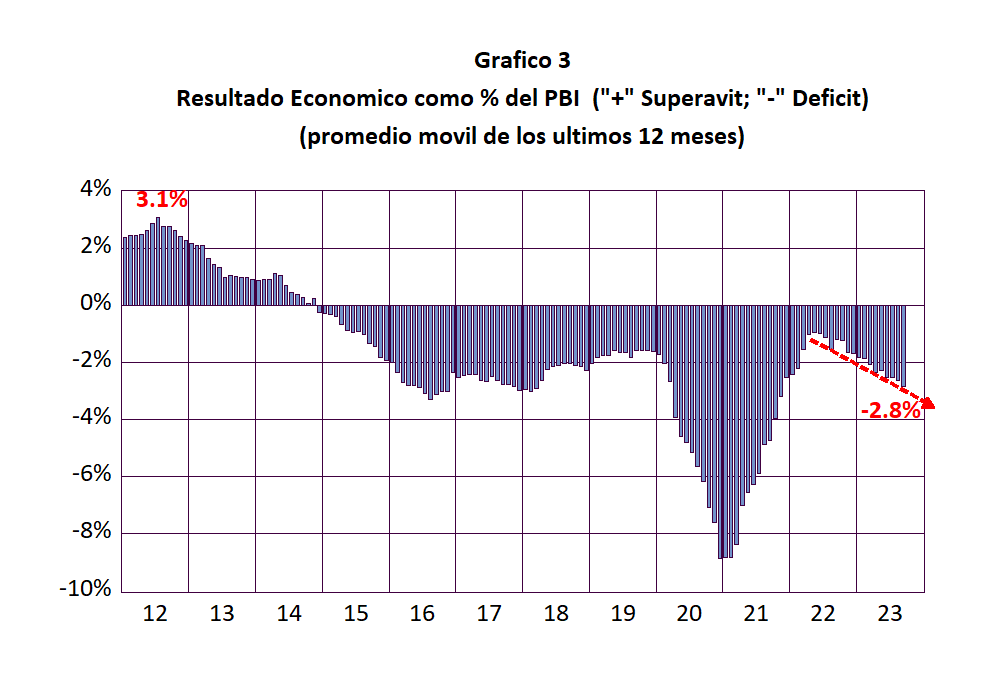

En el Gráfico 3 se presenta la evolución mensual del resultado económico del sector público como porcentaje del PBI para el periodo ene 2012 – septiembre 2023. Observamos que, después de los gastos extraordinarios realizados durante la pandemia, que motivó una elevación del déficit a mas del 8% del PBI, éste se vino reduciendo, llegando a menos del 1% a inicios del 2022, como consecuencia del aumento significativo de la recaudación. Sin embargo, desde mediados del 2022 esta tendencia se ha revertido.

En el mes de septiembre el déficit del sector público llegó a 2.8% del PBI y se proyecta que cerraremos el año con un déficit superior al 3%. El ritmo de crecimiento del déficit fiscal va de contramano con los objetivos trazados en el Marco Macroeconómico Multianual (MMM). En su último reporte, emitido por el FMI en cumplimiento del Artículo IV a inicios de este año, el organismo multilateral llamó a tener cautela con la temporalidad del incremento de la recaudación. De igual manera el Consejo Fiscal del Perú alertó sobre el optimismo de las proyecciones de los ingresos fiscales. La probabilidad de la aparición de un severo El Niño en 2024 y el aumento de los precios del petróleo complican aun más el escenario fiscal, que ve limitado su capacidad de gasto. El gobierno se verá forzado una vez más a recurrir al endeudamiento para afrontar la emergencia.

¿Qué hacer para salir de este entrampamiento? Aparte de la imperiosa necesidad de reducir el gasto público, especialmente el gasto corriente, la solución pasa por una Reforma Tributaria integral que contemple no solo los tributos tradicionales sino el sistema de contribuciones pensionarias y de salud. El objetivo central de la Reforma Tributaria debe ser propiciar la generación de empleo formal en el sector privado. Para lograr este objetivo la reforma no debe hacerse por partes sino de forma integral.

Debe tomar en cuenta que la redistribución de los ingresos no se da exclusivamente por el lado de los impuestos sino también por el lado del gasto público. Debe considerar la aparición de nuevas actividades económicas asociadas a la tecnología del “blockchain”. Se requieren nuevas leyes y reglamentos que no solo regulen estas actividades sino que puedan ser utilizadas para mejorar la administración tributaria y facilitar la tarea al contribuyente. Asimismo debe propiciar la inclusión financiera y la reducción de la informalidad.

La Reforma Tributaria debe ser producto de un gran debate a nivel nacional que permita generar un consenso entre todas las regiones del país. Un aspecto clave será la determinación de la “Ley de Coparticipación” de los impuestos entre las regiones y el gobierno central. No se debe esperar a un nuevo gobierno para realizarla. La reforma tributaria debe ser aprobada antes que finalice este gobierno para sentar las bases de una recuperación sostenida de la economía. Las autoridades tienen la palabra.