Las cifras publicadas por el BCRP esta semana indican que llevamos nueve trimestres consecutivos de balances en cuenta corriente negativos. Sin embargo, las Reservas Internacionales Netas (RIN) no registran una caída significativa, lo cual viene contribuyendo a la estabilidad del tipo de cambio. En esta entrega tratamos de esclarecer porque está ocurriendo esta situación.

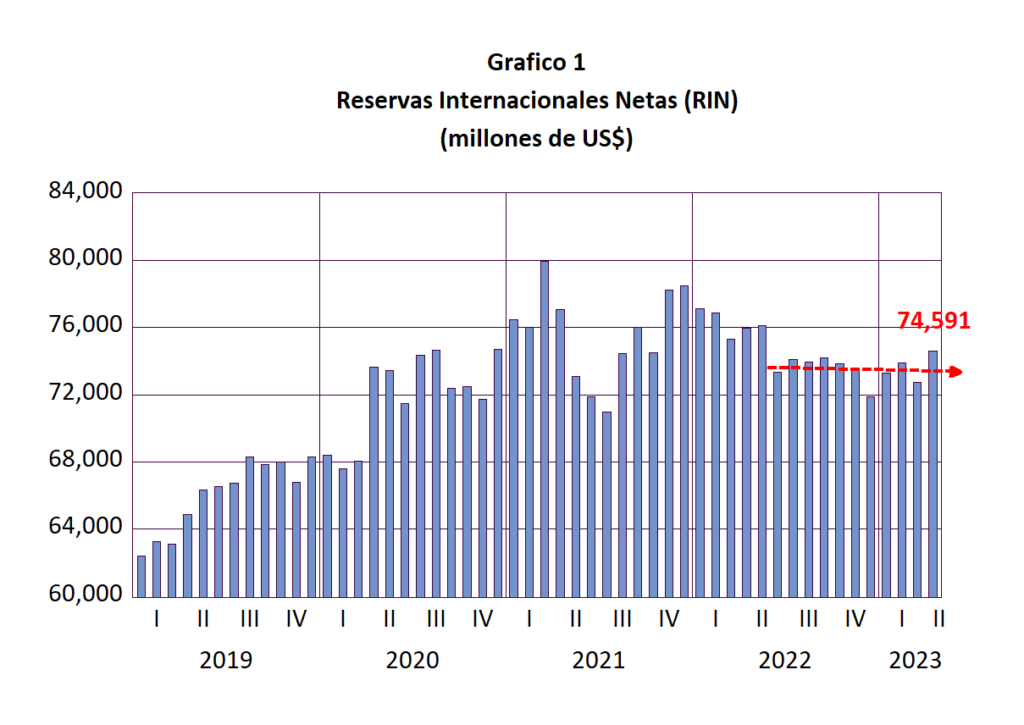

En el Gráfico 1 se presenta la evolución mensual de las RIN para el periodo 2019 – Abril 2023. Observamos que en el mes de Abril de este año las RIN llegaron a 74,591 millones de dólares americanos. Si bien este nivel es inferior al récord de RIN alcanzado en Marzo del 2021, el nivel de RIN se ha estabilizado en los últimos 4 trimestres.

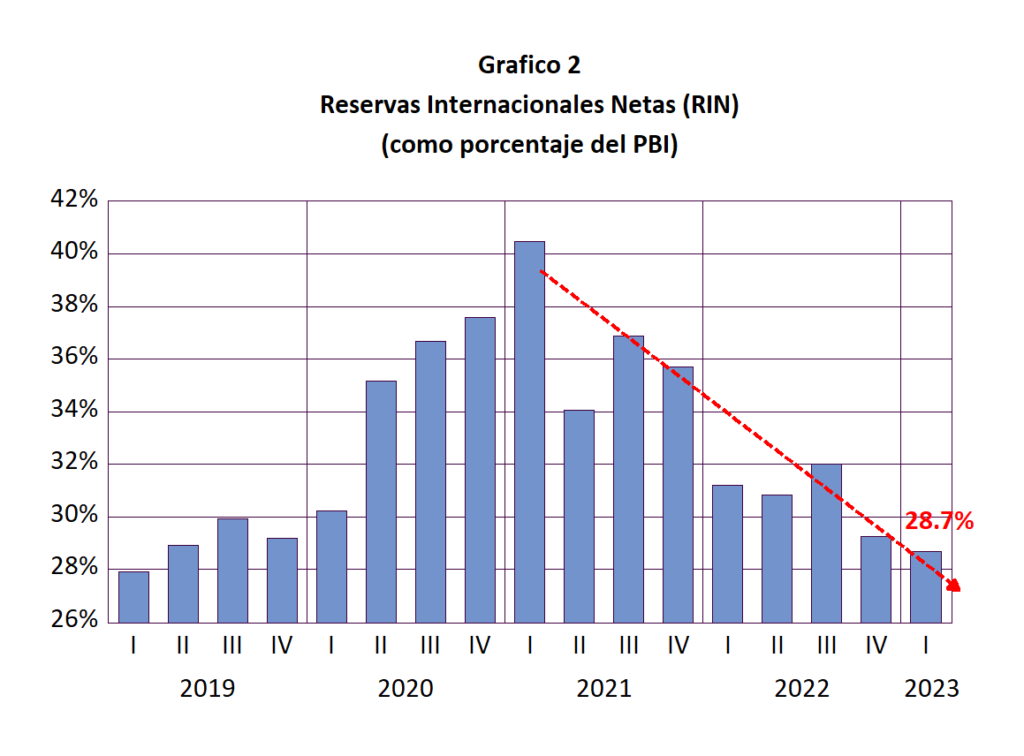

Sin embargo, si hacemos el análisis del nivel de las RIN como porcentaje del PBI la percepción cambia, como consecuencia del comportamiento asimétrico del tipo de cambio y la elevada inflación doméstica. Las RIN convertidas a soles caen por la apreciación del sol y el PBI nominal aumenta por la elevada inflación.

En el Grafico 2, se presenta la evolución trimestral de las RIN como porcentaje del PBI desde el 2019 hasta el primer trimestre del 2023 utilizando los datos publicados por el BCRP. Observamos que las RIN vienen cayendo como porcentaje del PBI desde un máximo de 40.5% en el primer trimestre de 2021 a 28.7% en el primer trimestre de este año.

Este comportamiento es una consecuencia directa de la disminución del tipo de cambio y la elevación de la inflación durante este periodo y es una clara indicación de una sobrevaluación de nuestra moneda frente al dólar.

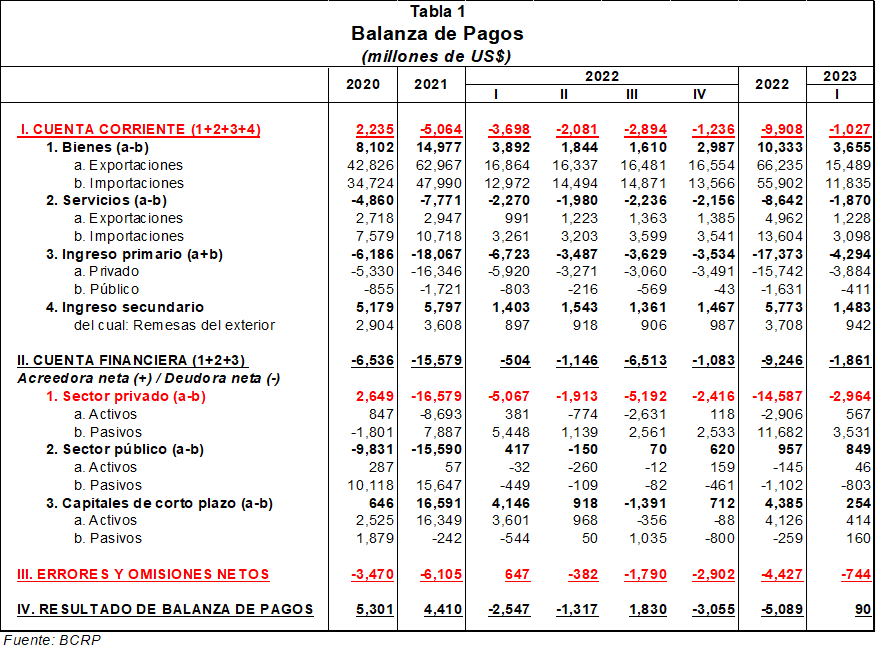

¿Por qué se mantiene el nivel de RIN en dólares americanos a pesar de tener una balanza de cuenta corriente deficitaria? La respuesta la encontramos en las cifras de la Balanza de Pagos divulgadas por el BCRP, que se muestra en la Tabla 1.

Observamos que hasta el 2020, en plena pandemia, la cuenta corriente fue positiva en 2,235 millones de dólares y, adicionalmente, el sector privado amortizó parte de su deuda con el exterior logrando una posición acreedora neta positiva de 2,649 millones de dólares mientras que el sector público para cubrir la emergencia de la pandemia se endeudó en 9,831 millones de dólares. La combinación de cuenta corriente positiva más la amortización de deuda privada permitieron neutralizar el significativo endeudamiento público y lograr un resultado positivo de la balanza de pagos de 5,301 millones, permitiendo un incremento de las RIN en 2020.

Sin embargo a partir del 2021 la situación ha cambiado. La cuenta corriente se ha vuelto deficitaria, -5,064 millones en 2021 y -9,908 millones en 2022. Este significativo deterioro se ha debido principalmente a pagos de utilidades al exterior (Ingreso Primario). Este rubro registró una salida neta de 18,067 millones en 2021 y 17,373 en 2022. En 2021 la masiva transferencia de utilidades fue compensada con un fuerte incremento de deuda del sector público (15,590 millones); en el sector privado, el mayor endeudamiento (16,679 millones) fue compensado con reducción de financiamientos de corto plazo (16,591 millones).

En 2022 el déficit en cuenta corriente ha sido financiado exclusivamente con deuda del sector privado ya que el sector público no recurrió mayormente a endeudamiento externo. Esta situación generó en 2022 una balanza de pagos deficitaria de 4,427 millones que se han traducido en una pérdida similar de RIN.

En el primer trimestre de 2023 se observa una mejora del déficit en cuenta corriente y un financiamiento por parte del sector privado. Al igual que en el 2022 el sector público no ha incrementado su endeudamiento externo, optando por la emisión de deuda pública en moneda nacional, en el mercado interno.

¿Cuál será el impacto de esta política de endeudamiento externo por parte del sector privado? El impacto inmediato será el aumento del pago de los intereses de la deuda del sector privado debido a que la nueva deuda viene siendo concertada a tasas de intereses significativamente superiores a las observadas en el pasado. La elevación del pago de intereses presionará aún más el déficit en cuenta corriente.

Si bien la apreciación de nuestra moneda viene contribuyendo a evitar la elevación de la inflación, también viene afectando la competitividad de los productos de exportación, especialmente las no tradicionales. Por otro lado, esa política incentiva la venida de capitales golondrina, atraídos por el doble incentivo de atractivas tasas de interés en moneda nacional y un tipo de cambio descendente. Todo esto en un escenario de alta inflación, pérdida de poder adquisitivo, bajo nivel de inversión, aumento de la pobreza, incertidumbre política y la amenaza de un severo El Niño en 2024. Nuestras autoridades tienen la palabra.