Esta semana el BCRP bajó su tasa referencial a 6.75%, cuarta reducción consecutiva de 0.25%, mientras que el INEI divulgó una caída de 0.82% del PBI en octubre, sexta caída consecutiva. La menor demanda de electricidad en noviembre y diciembre señala que la tendencia recesiva de la economía continuará en lo que resta del año. La noticia positiva es que la inflación anualizada se ha reducido de un máximo de 8.81% en junio del 2022 a 3.64% en el pasado noviembre. Estos resultados nos indican que el BCRP viene controlando la inflación, pero la política monetaria no ha sido acompañada por políticas de gobierno que permitieran el ansiado aterrizaje suave (“soft-landing”), es decir reducir la inflación sin entrar en recesión, como si parece que lo está logrando el banco central de los EUA (FED).

¿Está controlada la inflación? Los dos principales factores que afectan la inflación son la emisión de dinero; y la distorsión de los precios relativos. Para entender el efecto de la emisión de dinero, imaginémonos que el BCRP abre una billetera electrónica universal (tipo Yape) y deposita instantáneamente el equivalente de 10% de los ingresos anuales de cada persona, es decir la población seria 10% más rica en términos nominales. Si no hay una mayor producción, los precios de todos los productos aumentarían 10% y por lo tanto en términos reales (descontando la inflación) la población seguiría consumiendo la misma cantidad de bienes. A esta situación se le conoce como ilusión monetaria que es causada directamente por una emisión monetaria por encima del aumento de la producción de bienes.

La inflación causada por la distorsión de los precios relativos es más compleja de explicar. Supongamos que se tiene una emisión monetaria que crece al ritmo del PBI y se produce un “shock” en los precios internacionales de petróleo (un incremento exógeno a la economía) o un shock en el precio del limón como consecuencia de una mala cosecha. En este caso el precio relativo del petróleo o del limón respecto al resto de bienes aumenta, es decir se produce una distorsión de los precios relativos del petróleo y el limón. Como consecuencia de estos shocks, los precios del resto de bienes se alteran progresivamente porque una parte de la demanda por los productos que aumentaron de precio se reorienta hacia otros productos sustitutorios que, por lo tanto, también pueden subir de precio. No sucede que la población deja de comer ceviche e instantáneamente pasa a comer pollo saltado; los cambios son paulatinos. En este caso el incremento de precios se origina por la distorsión de precios relativos.

En la realidad la inflación es causada por la combinación de estos dos factores. En el caso de la emisión monetaria se tiene un efecto adicional, debido a que la emisión no se distribuye uniformemente entre toda la población (impuesto inflacionario). Los efectos de la distorsión de precios relativos varían, dependiendo de los cambios en las preferencias de los consumidores y la rapidez de los productores en adaptarse a los nuevos precios.

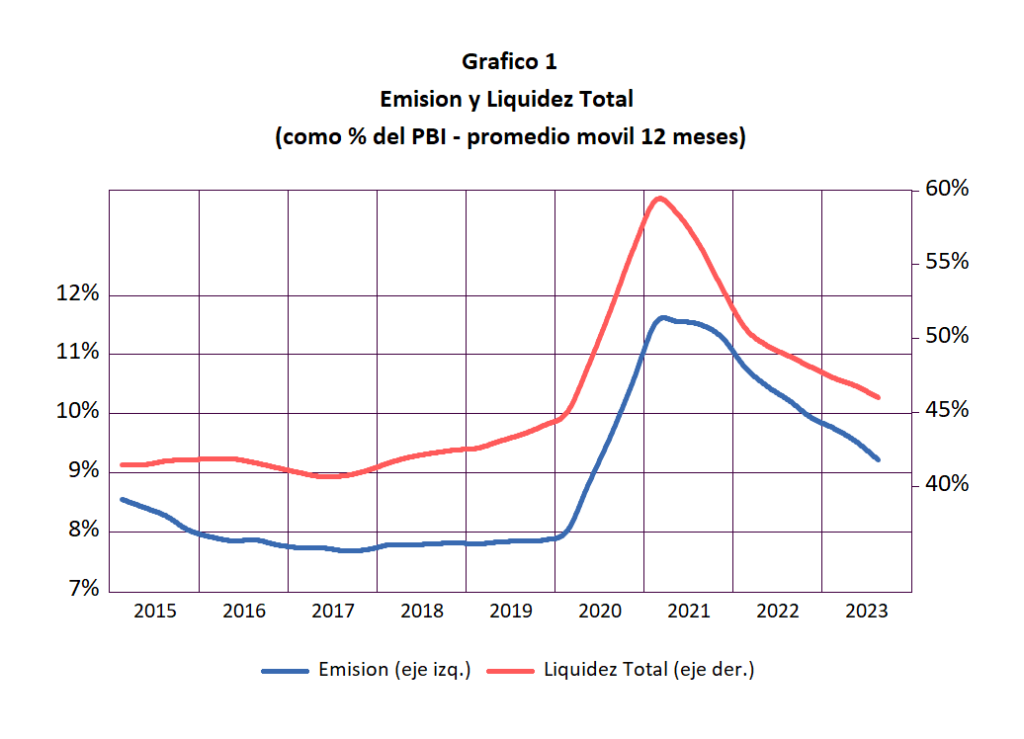

¿Cómo ha manejado la emisión monetaria el BCRP? En el Gráfico 1 se muestra la evolución de la emisión monetaria y la liquidez total como porcentaje del PBI para el periodo 2015 – 2023. Para evitar estacionalidades se presenta el promedio móvil de los últimos 12 meses. La liquidez total, que se muestra en color rojo y en una escala diferente (eje derecho), es mayor a la emisión monetaria debido al efecto multiplicador que generan las instituciones financieras, al volver a recibir como depósitos una parte del dinero que prestan.

Observamos que hasta el 2019 (antes de la pandemia) la emisión crecía al mismo ritmo que el PBI y la liquidez total lo hacia ligeramente por encima del PBI, gracias a las bajas tasas de interés y a las nuevas tecnologías de dinero electrónico. Como respuesta a la antitécnica cuarentena decretada durante la pandemia, la emisión monetaria pasó del 8% del PBI a 11.5%, impulsada por el programa Reactiva y por la reducción de la tasa de referencia del BCRP casi a cero.

A partir del 2022, la política restrictiva del BCRP, implementada mediante la elevación progresiva de su tasa de referencia, ha venido reduciendo la emisión monetaria como porcentaje del PBI, aunque sin haber llegado a los niveles prepandemia. Queda claro que el BCRP ha venido aplicando la política correcta para eliminar el impacto inflacionario de la política monetaria expansiva registrada durante la pandemia y el 2021.

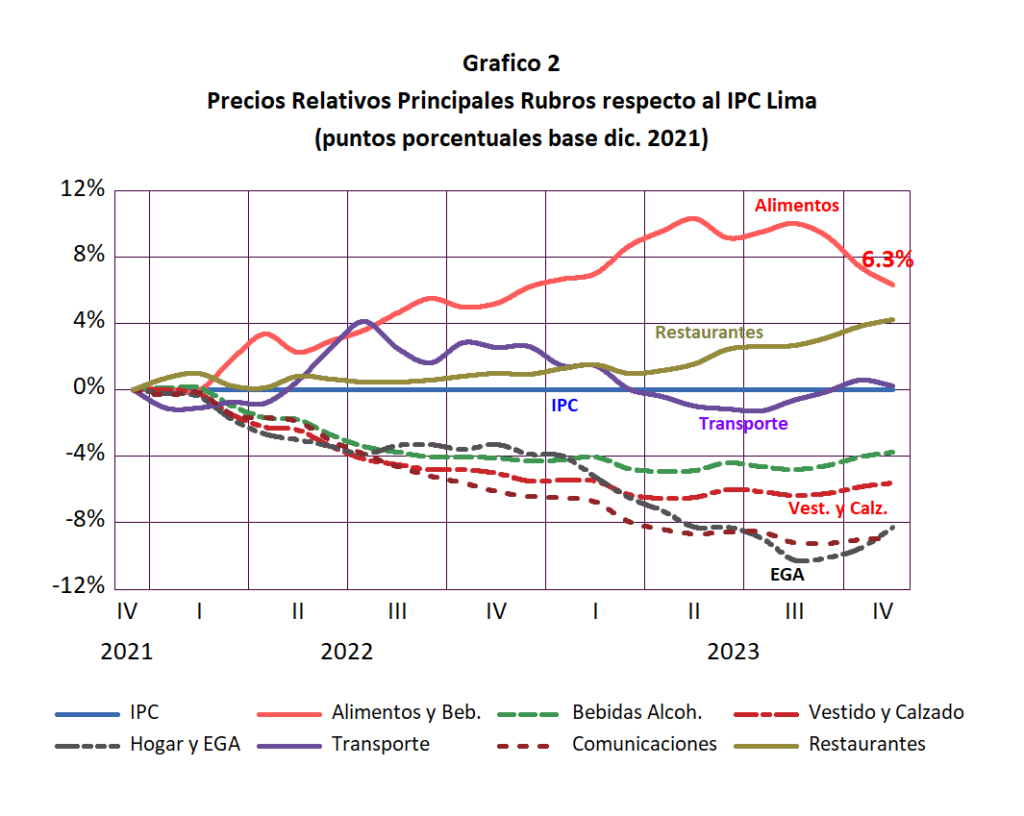

¿Cómo nos ha ido con la distorsión de los precios relativos? En el Gráfico 2 se presenta la evolución de los precios relativos de los principales rubros del índice de precios de Lima para el periodo diciembre 2021 – noviembre 2023. Las variaciones en los precios relativos se presentan como porcentaje por encima (o por debajo) de la variación del IPC de Lima, que es el indicador usado para medir la inflación. En el gráfico se ha tomado como punto de partida el mes de diciembre de 2021, que es el mes base utilizado por el INEI para medir el IPC aplicando su nueva canasta de bienes.

Observamos que mientras los rubros Alimentos y Bebidas no Alcohólicas y Restaurantes y Hoteles han crecido en 6.3% y 4% respectivamente por encima de la inflación, rubros como Vestido y Calzado, Comunicaciones (telefonía celular) y Renta, Electricidad, Gas y Agua han caído respecto al IPC en más de 8%. Es decir, existe una distorsión de precios relativos que llega a más de 15%, si contrastamos las variaciones de precios del rubro Alimentos contra los rubros Electricidad, Gas y Agua . Esta distorsión se tendrá que corregir en los próximos meses, lo cual podría traducirse en una mayor inflación. Si a esta situación le sumamos el efecto de un potencial fenómeno de El Niño, podría postergarse aún más la vuelta al rango meta del BCRP de 2 a 3%.

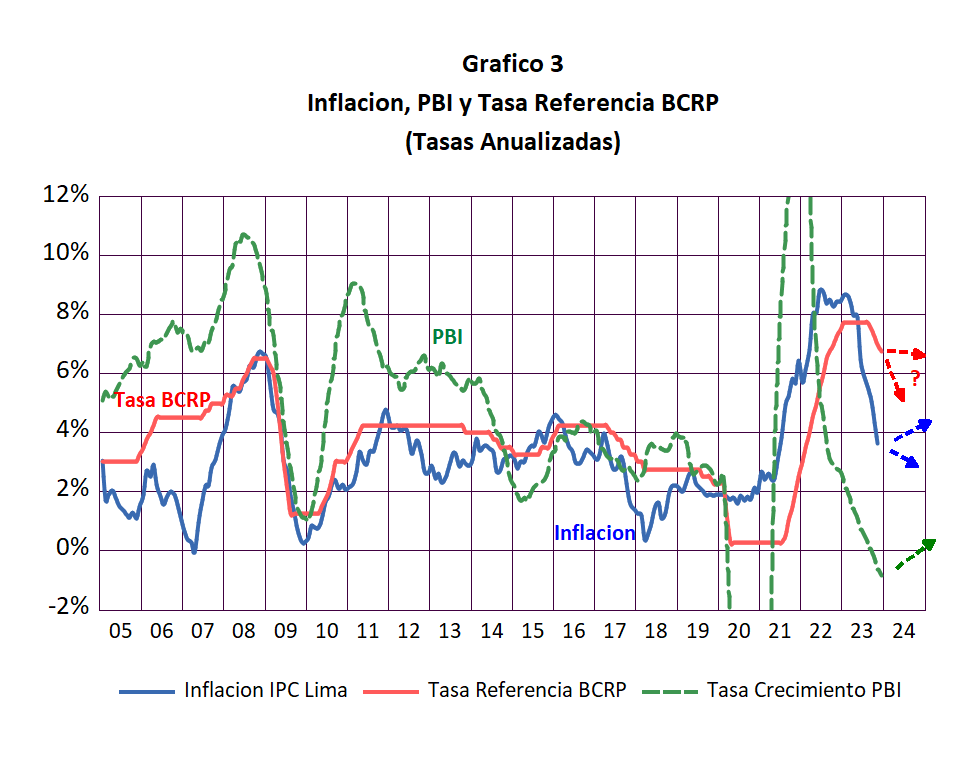

¿Cuál será la tasa de referencia del BCRP en los próximos meses? En el Gráfico 3 se presenta la evolución de la inflación, la tasa de referencia del BCRP y la tasa de crecimiento del PBI real para el periodo 2005 – 2024. En ese lapso, el BCRP ha aplicado reducciones en sus tasas de referencia en tres ocasiones, siempre en respuesta a crisis externas. En las dos primeras (2008-2009 y 2013-2014) esta política monetaria se aplicó oportunamente, como se aprecia en el gráfico, donde se superponen muy cercanamente las tres variables. Sin embargo, en el 2021, luego de la pandemia, el incremento de la tasa de referencia se demoró en empezar, lo que se aprecia en el gráfico, donde la tasa de referencia (línea roja) empieza a subir algunos meses después de que inició su crecimiento la inflación (línea azul). Ese fue un factor importante para que la inflación se elevara más que en las anteriores crisis.

Observamos que el manejo de la tasa de referencia del BCRP fue oportuna tanto en la crisis del 2008 como en la del 2013, pero no lo fue tanto en la actual crisis. Es verdad que la actual crisis es de una magnitud superior a las anteriores crisis y que ha estado acompañada por una gran inestabilidad política, pero la reacción del BCRP en el manejo de su tasa de referencia pudo ser más oportuna.

La recesión actual no ha sido motivada solamente por las altas tasas de interés sino también por la ausencia de políticas del gobierno que favorezcan la inversión privada y por un excesivo e ineficaz gasto público. Las paulatinas reducciones en la tasa que viene aplicando el BCRP son una forma prudente de manejar la política monetaria ya que una reducción abrupta podría ser contraproducente y llevarnos a un recrudecimiento de la inflación, especialmente en un contexto de una política fiscal poco coherente.