¿Sistemas de Reparto o Sistemas de Cuentas Individuales de Capitalización?

El origen del derecho a una pensión de jubilación se origina en la antigua Roma. Aun cuando no se trataba de un sistema de pensiones como el que ahora conocemos, en esa época las personas de edad avanzada estaban protegidas por las “normas de protección de los mayores”, entre las que estaba la “Ley de la cigüeña”, que aseguraba una etapa de retiro digna, donde los hijos estaban obligados a cuidar de sus padres. Esta ley se inspiraba en las cigüeñas, que, al volverse adultas, cuidan de sus progenitores mayores, proporcionándoles alimento y protección. Posteriormente, en tiempos de Octavio Augusto (27 A.C a 14 D.C), el imperio romano concedió a los soldados que habían servido en el ejército durante más de 25 años, una parcela de terreno y un equivalente en dinero a 12 años de paga de la época.

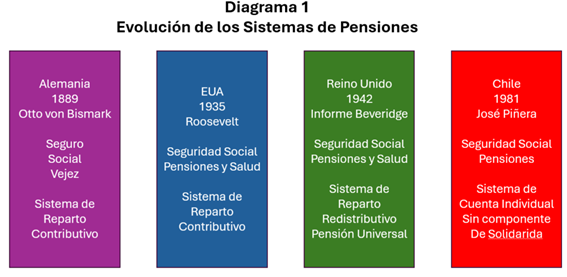

El primer sistema moderno de pensiones fue creado por Otto von Bismarck en 1889 (ver Diagrama 1) en la Alemania del Kaiser Guillermo. El canciller prusiano creó un programa de seguro social para la vejez, para promover el bienestar de los trabajadores jubilados y evitar un levantamiento social que pudiera demandar medidas más radicales.

El programa de von Bismarck era un sistema “contributivo de reparto”, es decir, en el mismo existía una relación directa entre las contribuciones de los trabajadores y las pensiones que percibían cuando se retiraban. Asimismo, al ser de reparto, con las cotizaciones en curso de los trabajadores activos se pagaban las pensiones de los jubilados de entonces. Por eso se dice que en el sistema de reparto de Bismark existe una solidaridad intergeneracional, ya que una generación paga efectivamente las pensiones de la anterior, ya jubilada. El sistema alemán se fue extendiendo por Europa, especialmente después de la primera guerra mundial.

En Estados Unidos durante la presidencia de Franklin Roosevelt y como consecuencia de la depresión de 1929, en 1935 se creó la Administración de Seguridad Social (SSA) que es un sistema de reparto contributivo, similar al alemán, aunque con diferentes sistemas de beneficios. Sin embargo, su nivel de cobertura está por debajo del europeo y depende casi en exclusiva del trabajador. Posteriormente se añadieron al programa beneficios médicos y cobertura por incapacidad.

En 1942 en el Reino Unido se planteó un nuevo modelo de pensiones, basado en el “Informe Beveridge”, que propuso la introducción de una pensión mínima, como instrumento de lucha contra la pobreza, a modo de red de seguridad, que otorgara una pensión asistencial fija e igual para todos los trabajadores, independiente de la cantidad aportada. De esta manera el componente de solidaridad intergeneracional fue ampliado con un componente de solidaridad intrageneracional proporcionado por la introducción de la pensión mínima.

El sistema de pensiones públicas en Reino Unido, y en otros países anglosajones, continúa basándose en el modelo Beveridge. La adopción de uno u otro sistema (Bismarck o Beveridge) ha dependido de diversos factores, entre los cuales los aspectos políticos han resultado cruciales.

El derecho a la pensión de jubilación la desarrolló definitivamente en 1948 la ONU. En los artículos 22 y 23 de la Declaración Universal de Derechos Humanos, se recoge el “derecho a la seguridad social” y a “una existencia conforme a la dignidad humana”.

Los sistemas tipo Bismarck o de reparto contributivos buscan satisfacer a la clase media proporcionándole unas rentas suficientes para la jubilación, relacionadas con sus cotizaciones. En cambio, los sistemas tipo Beveridge o de reparto redistributivo o asistencial tratan de defender al mismo tiempo los intereses de los trabajadores más pudientes como los más pobres.

Los intereses de los más pobres, ya que al ser la pensión igual para todos los trabajadores, incluso aquellos que hubieran contribuido poco al sistema devengaban el derecho a una pensión. Y de los más pudientes, porque al proporcionar pensiones mínimas muy modestas, de subsistencia, las contribuciones necesarias para su financiación son, menores que las de los sistemas contributivos (tipo Bismarck) y, por lo tanto, los trabajadores de rentas más altas cuentan con margen suficiente para poder dedicar voluntariamente parte de sus ingresos a contribuciones a su ahorro privado (a través de planes de pensiones de empleo o instrumentos de previsión social personal).

Es decir, los sistemas tipo Beveridge tienen un carácter asistencial y un fuerte componente redistributivo, mientras que los sistemas tipo Bismarck tienen más incentivos para la clase media. Los sistemas Beveridge tratan de igualar las condiciones entre clases.

Frente a los modelos de reparto fueron surgiendo nuevas opciones, como los sistemas de cuentas individuales de capitalización (CIC), que son un modelo de pensiones diferente a los modelos de reparto y que se aplican mayormente en Latinoamérica. En los CIC existe una relación directa entre las aportaciones del trabajador y su pensión. Los componentes de solidaridad intergeneracional e intrageneracional desaparecen y cada trabajador cosecha lo que ha sembrado con sus cotizaciones, más el rendimiento del dinero aportado.

El modelo CIC fue implantado por Chile en 1981 durante la dictadura de Augusto Pinochet y es el que sirve de base para buena parte de los sistemas de Latinoamérica. Muchos países han optado por complementar los sistemas de capitalización individual puros, donde el Estado no interviene, con sistemas mixtos que sí garantizan una pensión mínima.

El principal reto al que se enfrentan las pensiones públicas en este punto de su historia es lograr un punto de equilibrio y sostenibilidad, especialmente en los sistemas de reparto. El envejecimiento de la población y la mayor esperanza de vida están poniendo en jaque el modelo de Bismarck tal y como estaba concebido, mientras que los modelos de capitalización individual reflejan las diferencias sociales de los aportantes y son complicados de implantar en países que ya usan un sistema de reparto.

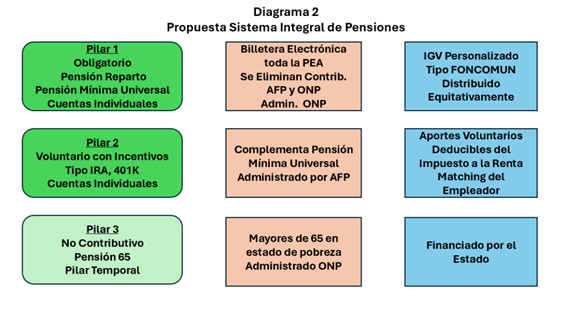

Para nuestro país, la existencia de mas de 30% de la población en estado de pobreza y la alta incidencia de informalidad laboral (no aportantes) lo mas conveniente es un sistema mixto de tres pilares que combine el sistema Beveridge para combatir la pobreza (Pilar 1) y un pilar voluntario que complemente la pensión mínima universal del Pilar 1 con incentivos del estado para propiciar el ahorro pensionario voluntario (Pilar 2). El sistema mixto se complementaria temporalmente con el sistema de Pensión 65 (Pilar 3) para solucionar el periodo de transición al nuevo sistema (ver Diagrama 2).

El financiamiento del esquema propuesto se lograría con el IGV personalizado para lo cual se crearía un impuesto que se sumaría al actual IGV similar al FONCOMUN. Este nuevo impuesto reemplazaría a las contribuciones obligatorias que hacen hoy los trabajadores a la ONP o a las AFPs, lo cual representaría un incremento de 15% en los ingresos netos que reciben por concepto de remuneraciones los trabajadores formales. Adicionalmente, con el IGV personalizado (explicado en entregas anteriores) se eliminaría la evasión a los pagos de pensiones y EsSalud, se reduciría el impacto regresivo de un aumento del IGV y se fomentaría la formalización de toda la PEA.

Por su parte, la reducción de la informalidad, inducida por la reducción de los sobrecostos laborales, contribuiría a aumentar la recaudación del IGV, especialmente si se eliminan las exoneraciones y otros gastos tributarios asociados al IGV y por lo tanto, no se requeriría un aumento excesivo de la tasa del IGV para lograr la recaudación requerida para financiar el esquema propuesto.