Sin duda que existen cifras muy interesantes del avance de la digitalización del crédito en el Perú, lo que se demuestra con el incremento significativo del uso de soluciones financieras digitales en los bancos más grandes del Perú. Por ejemplo, el Banco de Crédito del Perú (BCP) casi duplicó su número de transacciones en canales digitales durante el último año. El banco registró 42 millones de transacciones en móviles durante el segundo trimestre de 2018, una cifra que creció hasta 81 millones en el mismo período de este año. Por otro lado, está el caso de Interbank que su crecimiento más impresionante viene entre clientes corporativos y cuentas de ahorros. El banco lanzó sus cuentas de negocios 100% digitales el año pasado, que permite a los clientes corporativos abrir cuentas online y este nuevo producto promete una experiencia mucho más rápida que reduce el proceso de varios días a solo horas.

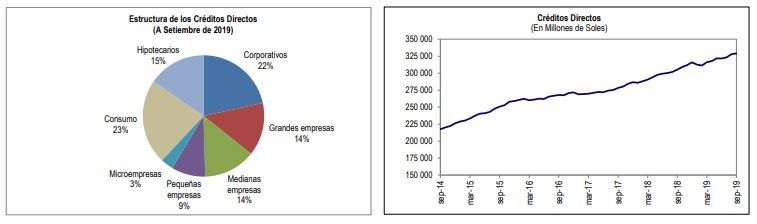

Si analizamos el último reporte de gráficos del sistema financiero publicado por la Superintendencia de Bancos, encontramos que en los últimos 5 años, se ha incrementado casi el 50% el otorgamiento de préstamos en todo el sistema financiero peruano, que ha pasado de 220 a 325 billones de soles.

Créditos directos sistema financiero peruano septiembre 2019 (Fuente: SBS)

Sin duda que la transformación digital ha acelerado el proceso de otorgamiento de los créditos directos, debido principalmente a que se ha mejorado la experiencia del usuario final a través de los canales digitales, siendo más fácil para el cliente poder solicitar un préstamo desde su teléfono celular o una computadora en su casa u oficina. El gráfico de la estructura de los créditos directos, nos muestra que el 23% corresponden a créditos de consumo, donde es que ha crecido más fuerte los préstamos online. Otro factor importante es la mejora de la inclusión financiera en el Perú, la cual ha mejorado mucho gracias a que en los últimos 3 años se han creado más de 150 empresas financieras digitales conocidas como Fintech, las cuales ofrecen soluciones financieras digitales a empresas que no estaban bancarizadas, pero han tenido que abrir una cuenta en el sistema financiero para recibir el desembolso de su préstamo online.

La digitalización del crédito ha traído retos muy importantes a las instituciones del sistema financiero peruano, dentro de los cuales deseo mencionar los siguientes:

- Validación Identidad Digital: Es más fácil validar la identidad de una persona cuando se acerca personalmente a una agencia de un banco o entidad financiera solicitándoles su DNI. El reto de la digitalización del crédito está en identificar que la persona que esta interactuando a través de un canal digital, sea la persona que dice ser.

- Evaluación Crédito Online: Una vez validada la identidad digital de la persona, es necesario hacerle una evaluación crediticia, para ver qué tan buen pagador es. Esto se basa en información estadística de comportamiento de pago que registran las centrales de riesgo y otros algoritmos que usan las propias instituciones para contralar su riesgo crediticio.

- Desembolso Digital: Una vez aprobado el crédito se requiere contar con un sistema de back office, conocidos como core bancarios, que registren la operación generen los cronogramas de pagos, realice el desembolso correspondiente y luego lleve el control del pago de la deuda adquirida.

- Cobranza Digital Omnicanal: Se requiere contar con tecnología para lograr recuperar las cuotas de los préstamos otorgados, a través de gestiones coherentes a través de los diferentes canales digitales, según el perfil de comportamiento de cada cliente.

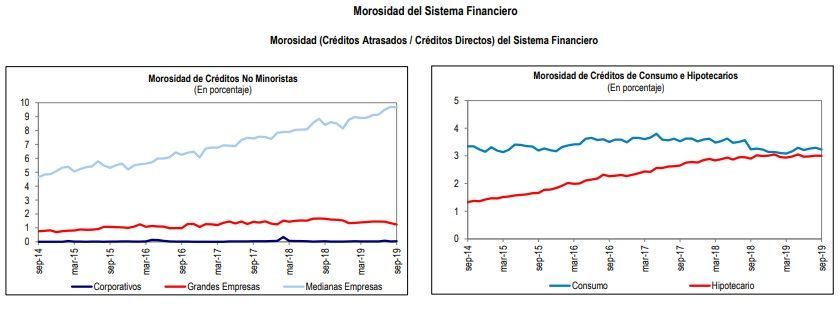

Estos pasos tienen mucho que avanzar aún, por lo que pronto esperamos tener mejores servicios digitales en el sistema financiero peruano. Sin duda que el tema de la cobranza digital online se ha convertido en prioritario en el sistema financiero en los últimos meses, debido principalmente al incremento de la morosidad. que se aprecia en los siguientes cuadros publicados por la SBS:

Morosidad sistema financiero peruano a septiembre 2019 (Fuente: SBS)

En los cuadros anteriores se puede ver como en los últimos 5 años se ha duplicado la morosidad en las empresas medianas y casi se ha triplicado la morosidad en los créditos hipotecarios. Esto ha significado que el sistema financiero muestre más interés en reforzar sus áreas de cobranzas y utilizar nuevas herramientas para la gestión de cobranzas digitales, que tiene los siguientes desafíos:

- Cobranza Omnicanal: Se requiere optimizar el uso de los canales digitales, así como generar nuevos canales de cobranza digital, que permitan optimizar el recupero de los créditos morosos de una manera eficiente.

- Automatización Cobranza: La transformación digital ha logrado un crecimiento muy fuerte en el otorgamiento de créditos, a través de agilizar el otorgamiento de préstamos online a través de canales digitales, pero a su vez se requiere automatizar la cobranza digital para mantener bajos los costos de operación.

- Cobranza Inteligente: Usar algoritmos de inteligencia artificial que permitan optimizar la gestión de la cobranza digital para identificar la combinación adecuada del uso de canales en el momento adecuada para que la gestión de cobranza digital sea efectiva.

La transformación digital en el sistema financiero peruano ha logrado facilitar la experiencia de los clientes en el otorgamiento de créditos por canales digitales, pero falta mucho por optimizar en los canales de cobranza digital, por lo que existe un gran reto para optimizar este desafío. Los que estén por Lima esta semana, les sugiero asistir al Latam Credit Show Lima en el Hotel Belmond de Miraflores, este viernes 15 de noviembre de 8 am a 2 pm, donde se van a tratar estos temas en paneles de expertos, especialmente sobre cómo afrontar estos desafíos.

Si desean mayor información, no duden en contactarse conmigo vía WhatsApp al +51 975002719